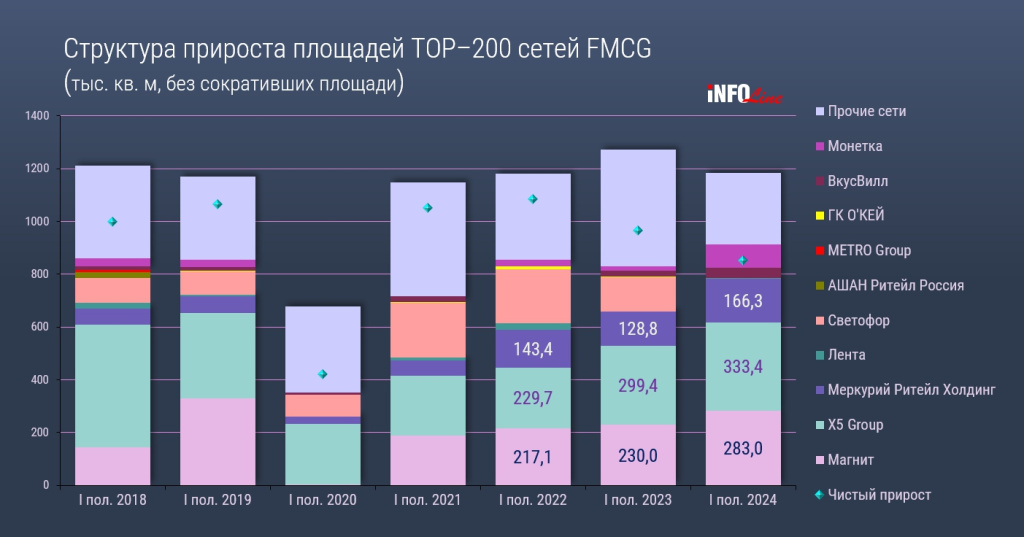

Чистый прирост торговых площадей у двухсот крупнейших FMCG-ритейлеров страны в январе–июне 2024 года снизился на 11,8% по сравнению с аналогичным периодом 2023-го и составил 850,9 тыс. кв. м, сообщают авторы обзора INFOLine «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России».

«Основными причинами снижения инвестиционной активности являются, во-первых, рост стоимости заемных средств из-за повышения ключевой ставки, во-вторых, усиление конкуренции игроков за локации и персонал, в-третьих, свой вклад вносят и сложности у сетей жестких дискаунтеров, работающих в крупных форматах, которые ориентированы на ежемесячные покупки впрок», — комментирует результаты генеральный директор «INFOLine-Аналитики» Михаил Бурмистров.

Для сравнения эксперты агентства приводят показатели предыдущих периодов: в первой половине 2023 года чистый прирост площадей топ-200 FMCG-сетей составил 964,4 тыс. кв. м, а в январе–июне 2022-го — более 1 млн кв. м.

Для региональных сетей пик падения прироста пришелся на I квартал 2024-го. В связи с этим доля десятки лидеров превысила 80%. В апреле–июне ситуация выровнялась: компании сумели пересмотреть операционные и финансовые модели органического развития при высокой ключевой ставке ЦБ (18%), и во II квартале 2024 года доля тор-10 снизилась до 74,6%.

В целом по итогам января–июня самые крупные розничные компании усилили свое влияние на рынке: если год назад доля топ-10 сетей в общей прибавке метража торговых площадей составляла 65,2%, то в первом полугодии 2024-го этот показатель увеличился на 11,9 п.п., до 77,1%. «Чуть недотянули до рекорда первой половины 2017 года, когда этот показатель был 77,7%, — отмечает Михаил Бурмистров. — Сейчас инвестировать в развитие могут себе позволить только федеральные игроки, у которых есть на это деньги».

Тем не менее X5 Group, сохраняющая позиции лидера рынка, снизила темпы по физическому расширению своих сетей: прирост площадей в I полугодии сократился на 23,2%, до 332,8 тыс. кв. м. За год сеть Х5 Group стала больше на 994 магазина, но это на 26,9% уступает показателю в первом полугодии 2023-го. Аналитики INFOLine объясняют это двумя причинами: высокой базой, связанной с приобретением сети «Тамерлан», а также замедлением прироста площадей дискаунтера «Чижик». На 30 июня у Х5 Group всего 25 381 торговый объект без учета dark store и dark kitchens «Много лосося».

«Магнит» увеличил количество торговых объектов с учетом «Магнит Косметик» (в том числе в Узбекистане) на 944 до 30 109 (открыл 1059 объектов и закрыл 115), при этом торговая площадь увеличилась на 323 тыс. кв. м (6,4%) до 10,376 млн кв. м.

Торговые площади ГК «Лента» за январь–июнь увеличились на 33,3%, до 2,35 млн кв. м. Сработал эффект от приобретения в октябре 2023 года сети «Монетка», управлявшей 2120 дискаунтерами, и географической экспансии, поясняют авторы обзора INFOLine «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России».

Продолжает интенсивный рост «ВкусВилл», который за полугодие увеличил прирост торговой площади на 56,4%, до 38 тыс. кв. м. Количество объектов за этот период выросло на 253, до 2055 точек, включая «ВкусВилл Мини», увеличившийся до 425 магазинов.

Прирост торговых площадей «Бристоля» в первом полугодии 2024-го сократился на 3,5%, до 31 200 кв. м, а «Красного&Белого» увеличился на 10%, до 135 100 кв. м. Количество объектов «Бристоля» выросло на 350, «Красного&Белого» — на 1919 точек.

В группу лидеров по абсолютному приросту вошел «Винлаб», прибавив 14 000 кв. м.

«Торгсервис» начал закрывать дискаунтеры под брендом «Светофор»: в январе–июне 2024 года компания сократила площади примерно на 163 000 кв. м (минус 7%), а количество объектов — на 243 точки.

«Мы наблюдаем процесс, когда крупноформатные жесткие дискаунтеры перестают быть актуальными, закрываются или пересматривают инвестиционные программы, — заключает Михаил Бурмистров. — По мере роста доходов россияне переключаются с жестких дискаунтеров на магазины более высокого уровня: на «Пятерочку» и «Магнит». К тому же активно развиваются малые форматы «у дома». Все это ответ на сегодняшний запрос потребителей — комфортная покупка близко к дому по хорошим ценам».

Краткую версию обзора по развитию FMCG-рынка с итогами I полугодия можно скачать здесь: https://t.me/INFOLine_news_bot (при повторном обращении к боту блокируйте и перезапустите его). Или запросите выпуск у наших специалистов по e-mail: retail@infoline.spb.ru.

Краткую версию обзора по развитию FMCG-рынка с итогами I полугодия можно скачать здесь: https://t.me/INFOLine_news_bot (при повторном обращении к боту блокируйте и перезапустите его). Или запросите выпуск у наших специалистов по e-mail: retail@infoline.spb.ru.

Подробнее об обзоре INFOLine «Розничная торговля Food и потребительский рынок России»

Подробнее об обзоре INFOLine «Розничная торговля Food и потребительский рынок России»

- Показатели розничной торговли

- Показатели розничной торговли FMCG

- Показатели развития крупнейших ритейлеров FMCG

- Online и foodtech Рейтинг INFOLine Russia TOP online food retail

- Крупнейшие сети FMCG России

- Операционные, финансовые показатели, региональная представленность, ключевые события и планы развития TOP-10 ритейлерам FMCG

- Региональное развитие розничной торговли FMCG

- Региональная структура РТО, Food и Non-Food

- Рейтинги сетей FMCG по 8 федеральным округам

- Состояние рынка торговых центров

Запросить демоверсию обзора.

Структура ежемесячного обзора «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России»:

Структура ежемесячного обзора «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России»:

- Операционные итоги 200 крупнейших сетей FMCG России

- Рейтинги по количеству, торговой площади, выручке

- Государственное регулирование розничной торговли

- Основные события в розничной торговле FMCG

- Актуальные кейсы по розничной торговле и потребительскому рынку

- Основные события и планы развития торговых сетей FMCG России в формате бизнес-справок по каждой компании

Получить специальное предложение для подписки на обзор.

На все возникшие у вас вопросы ответят специалисты INFOLine.

Контакты:

+7(812)322-6848, (495)772-7640

retail@infoline.spb.ru

https://t.me/INFOLine_auto_Bot