На фоне увеличения объемов производства ювелирных изделий из золота и серебра, а также из-за повышения цен на продукцию, начавшегося с августа 2023 года, аналитики наблюдают значительный рост рынка ювелирной розницы, который, по оценкам INFOLine, по итогам 2023 года вырос на 18,1% до 372 млрд руб. Такими данными делятся авторы исследования «Розничная торговля ювелирными изделиями и рынок online-продаж».

Проанализировав результаты деятельности крупнейших ювелирных розничных сетей России по итогам года, эксперты INFOLine сформировали отраслевые рейтинги по четырем параметрам: объему и динамике продаж, количеству и динамике торговых объектов.

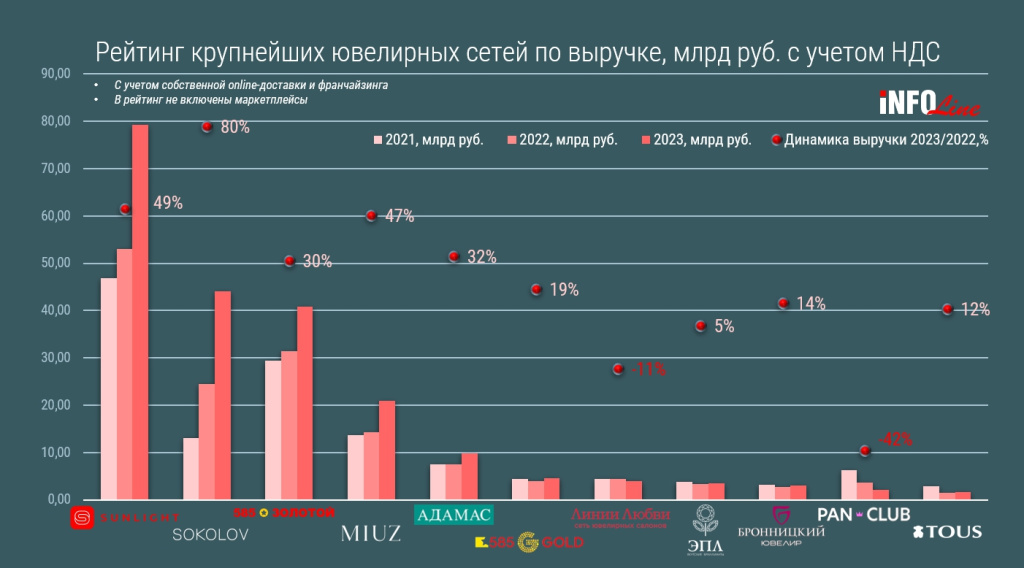

Крупнейшие ювелирные сети росли значительно быстрее, чем рынок в целом, отмечают авторы исследования. По итогам года совокупные продажи TOP-11 ювелирных сетей выросли на 42,5% до 213,8 млрд руб. Из них 76,7% пришлось на совокупные продажи TOP-3 крупнейших ювелирных сетей (Sunlight, Sokolov и «585 Золотой»), которые выросли на 50,3% почти до 164,1 млрд руб.

Лидирующую позицию по выручке занимает сеть Sunlight, нарастившая продажи на 49,4% до 79,2 млрд руб. с НДС. На вторую позицию рейтинга, опередив «585 Золотой», вышла розничная сеть Sokolov, увеличившая продажи на 80,4% до 44,1 млрд руб. с НДС и ставшая лидером среди крупнейших ювелирных сетей по динамике продаж. Третью позицию по темпам роста заняла сеть MIUZ Diamonds, нарастившая продажи на 47% почти до 21 млрд руб. с НДС.

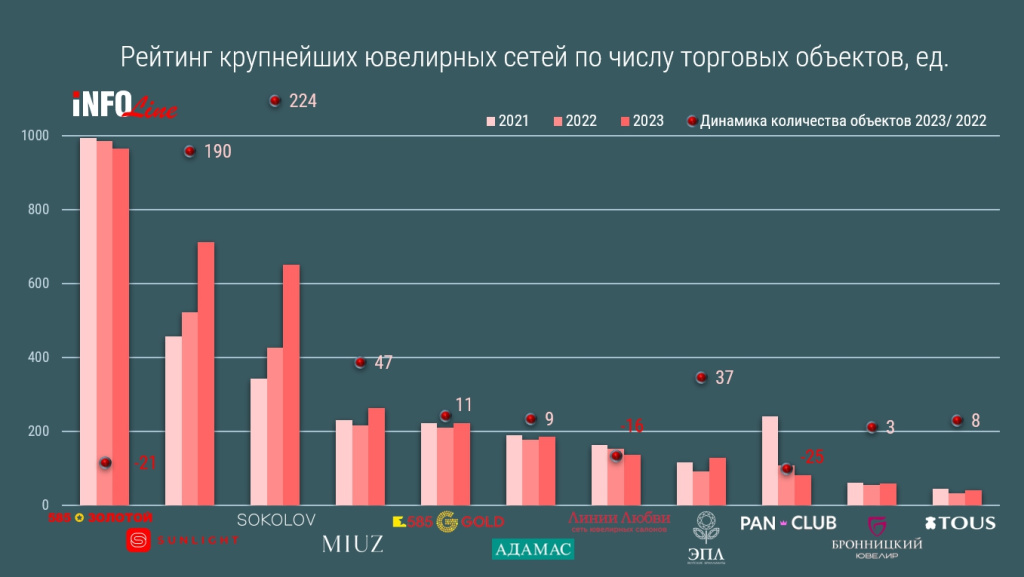

Общее число торговых точек крупнейших ритейлеров по итогам 2023 года увеличилось с 2,98 тыс. до 3,45 тыс. единиц. Совокупный чистый прирост за год составил 467 объектов.

В TOP-3 лидеров по количеству торговых объектов вошли «585 Золотой», Sunlight и Sokolov, на долю которых пришлось порядка 67,5% от общего количеств торговых объектов крупнейших ювелирных сетей.

Сокращение количества торговых объектов продемонстрировали три компании. Продолжилось закрытие торговых объектов Pandora (в апреле 2023-го сеть сменила название на PanClub): по итогам года на 25 до 83. Розничная компания «585 Золотой», являющаяся безоговорочным лидером по охвату и насчитывающая 965 объектов в 420 городах и 80 регионах России, по итогам года закрыла часть торговых точек в рамках реновации, включающей новый подход к оформлению помещений и к выкладке товара в связи с обновленным позиционированием компании. Первые объекты в новом дизайне компания презентовала уже в декабре 2023 года в Санкт-Петербурге.

Лидером по приросту количества торговых объектов за год стал Sokolov, расширивший сеть с учетом франчайзинговых объектов на 224 до 651 (количество собственных торговых точек увеличилось на 144 до 486). Также быстрый органический рост продемонстрировал Sunlight – на 190 объектов до 713.

Генеральный директор «INFOLine-Аналитики» Михаил Бурмистров подчеркивает: «В 2024 году ювелирный рынок продолжит демонстрировать высокие темпы роста в условиях роста увеличения доходов населения, восстановления потребительской активности, а также расширения предложения участниками рынка различных финансовых продуктов, востребованность которых у потребителей существенно укрепилась, особенно в online-канале. Драйвером роста остаются online-продажи, расширение ассортимента российских игроков, которые активно увеличивали как предложение в высоком ценовом сегменте, так и специальные линейки более доступных по цене изделий (серебряных и бижутерии).

Мы ожидаем ускорения консолидации рынка в связи с опережающей динамикой органического роста крупнейших игроков, фокусом на улучшение омниканального предложения, а также обновлением торговые объектов, которые задают новые стандарты розничного предложения в сегменте ювелирных изделий». По мнению аналитика, рынок в 2024 году вырастет на 15,6% год к году до 430 млрд руб.

По словам представителя Sunlight, в 2023 году сеть рекордно нарастила объем продаж в полтора раза год к году почти до 80 млрд рублей. Рост розничных продаж в три раза быстрее рынка в компании объясняют успешной реализацией запланированной стратегии. Доля Sunlight на российском рынке ювелирных украшений РФ выросла с 17% до 22%.

«Розница Sokolov традиционно растет кратно быстрее рынка и конкурентов не только за счет расширения сети, но и благодаря уникальной для российской ювелирной отрасли бизнес-модели, сочетающей развитую омниканальную дистрибуцию и наличие собственного производства, – делится руководитель аналитического центра Sokolov Алина Колпакова. – Эффективность продаж изделий собственного производства под своим брендом с хорошей репутацией ощутимо выше, чем в модели мультибрендового реселинга, по которой работают другие крупные игроки рынка. Кроме того, розница Sokolov сочетает традиционный офлайн ритейл с интернет-продажами, которые служат драйвером всего рынка и достигают сегодня уже 28% в его совокупном объеме. Синергетический эффект достигается за счет кросс-платформенных решений, облегчающих привлечение новых клиентов и развитие действующей клиентской базы. При этом франшизные магазины являются неотъемлемой частью розницы Sokolov, ничем не отличаются от собственных торговых точек. По итогам 2023-го доля франшизного канала продаж достигла 10% в совокупном обороте компании, который вырос за прошлый год на 59% до 51 млрд рублей при росте рынка на 18%». В ювелирной сети Sokolov ожидают увеличения ювелирной розницы по итогам этого года на 20-25% до 450 млрд руб.

Первый заместитель генерального директора ювелирной сети «585*Золотой» Ольга Семина отмечает: «Тенденции первой половины 2024 года соответствуют нашим планам и прогнозам на конец 2023 года. Основным каналом продаж для нас остается розница, что характерно для ювелирного бизнеса – здесь мы наблюдаем положительную динамику за счет маркетинговых акций, унификации программы лояльности и открытия новых объектов в обновленном дизайне. Онлайн-продажи для компании остаются точкой роста, с этим связано усиление направления digital. Общая тенденция роста цен на украшения, которую мы наблюдали еще в 2023 году, актуальна. Безусловно, динамика цен влияет на средний чек и покупательское поведение – трафик в ювелирные магазины снижается, но становится целевым, то есть люди приходят направленно за покупками, стараются активно пользоваться специальными предложениями программы лояльности и опциями рассрочки. Что касается отдельных товарных категорий, большим спросом пользуются инвестиционно-привлекательные украшения – полновесные изделия из золота, модели с драгоценными камнями».

Методология рейтинга. При составлении рейтинга крупнейших ювелирных сетей специалисты INFOLine анализируют операционные и финансовые показатели ритейлеров, основным видом деятельности которых является реализация ювелирных изделий и сопутствующих товаров на территории России.

- Основными параметрами ранжирования компаний в рейтинге являются:

- выраженные в рублях розничные продажи ювелирных изделий и сопутствующих товаров на территории России с учетом НДС

- динамика выручки в 2023 г.

- количество торговых объектов на территории России в 2023 г.

- динамика количества торговых объектов 2023 г. (чистый прирост за год)

- При составлении рейтинга не учитываются компании, осуществляющие торговлю ювелирными изделиями только через online-каналы (интернет-магазины и маркетплейсы).

- При оценке розничных продаж учитываются как собственные розничные объекты, так и франчайзинговые.

- При оценке розничных продаж учитываются продажи в online (доставка и click&collect), но не учитываются продажи на маркетплейсах.

- При оценке розничных продаж не учитываются продажи юридическим лицам.

- При оценке количества торговых объектов учитываются как собственные, так и франчайзинговые торговые объекты. Если два или несколько объектов (например, розничный магазин и ломбард) находятся в одном или смежных помещениях, то они учитываются, как один торговый объект.

Презентацию доклада INFOLine о развитии ритейла в 2024 году и ссылку на его видеозапись мы разместили здесь. Материалы также можно запросить по e-mail: retail@infoline.spb.ru.

Рекомендуем исследование INFOLine Retail Russia ТOP-100, которое содержит:

Рекомендуем исследование INFOLine Retail Russia ТOP-100, которое содержит:

- Рейтинги компаний розничной торговли по сегментам: Food и Non-Food, по сегментам FMCG, DIY&Household и мебели, fashion, бытовой и компьютерной техники и мобильных устройств, аптек, парфюмерии и дрогери, детских товаров

- Комплексный анализ розничной торговли в отдельных сегментах

- Крупнейшие сделки M&A на рынке розничной торговли

- Региональные различия и миграционные процессы

- Комплексный анализ развитие online-торговли

- Бизнес-справки по крупнейшим ритейлерам

Получить демоверсию исследования

На все возникшие у вас вопросы ответят специалисты INFOLine.

Контакты:

+7(812)322-6848, (495)772-7640

retail@infoline.spb.ru

https://t.me/INFOLine_auto_Bot.