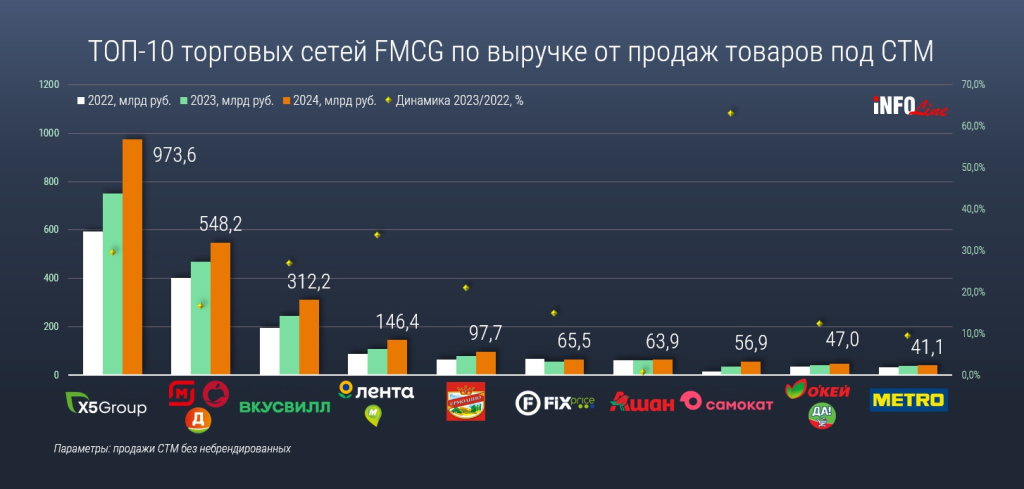

Совокупные продажи товаров под собственными марками у десятки крупнейших FMCG-ритейлеров за 2024 год выросли на 24% до 2,35 трлн рублей, посчитали авторы обзора INFOLine «Розничная торговля Food и потребительский рынок России».

Темпы роста доли СТМ в структуре оборота розничной торговли замедляются, констатируют эксперты INFOLine. Причинами этого становятся:

- снижение интереса производителей продовольственных товаров к реализации проектов в условиях повышения цен на сырье,

- ограничения производственных мощностей,

- острый кадровый дефицит, особенно в категории «синих воротничков».

Для ритейлеров ключевым вызовом в условиях обострившейся ценовой конкуренции становится дифференциация ассортимента, важным инструментом которой является запуск собственных торговых марок, в том числе в среднем и премиальном ценовом сегменте. Существенную роль играет также развитие прямого импорта, собственных производственных мощностей (в первую очередь по выпуску готовой упакованной кулинарии) и эксклюзивных торговых марок совместно с поставщиками.

Рост доли СТМ в выручке десяти лидеров FMCG-сегмента замедлился: в 2024 году она увеличилась на 0,3 п.п. до 24,9%, в 2023-м показатель составлял 1,3 п.п.

«По доле СТМ в структуре ассортимента и продаж российские ретейлеры всегда сильно уступали компаниям из США и стран Европы, – комментирует результаты генеральный директор «INFOLine-Аналитики» Михаил Бурмистров. – Это объясняется двумя факторами. Во-первых, высокой брендозависимостью России и превалированием на рынке продовольственных и сопутствующих товаров крупных международных производителей. Во-вторых, более низким уровнем конкуренции между локальными производителями, ограниченностью производственных мощностей и зависимостью от импорта в поставках упаковочных материалов, сырья и ингредиентов. В 2024 году к этим факторам добавились еще сильнейший кадровый дефицит и высокая стоимость капитала. Все это ограничивает возможности развития портфелей СТМ и в производственном секторе, и в ритейле».

«ВкусВилл» по итогам 2024 года упрочил позиции в качестве крупнейшего пищевого бренда России. Доля СТМ в выручке торговой сети составляет 95%. За ним следует торговая сеть «ДА!» с долей в 50%. Третью позицию занимает «Чижик» – 47%.

Доля СТМ с учетом продукции собственных пищевых предприятий в выручке «Магнита» (а также «Дикси» и «Самбери») в 2024 году сократилась на 0,6 п.п. до 18,3%. У «Ленты» показатель снизился с 17,8% до 16,6%.

Торговой сетью с наибольшей долей СТМ является «Ермолино»: частные марки в ее продажах составляют 100%, весь ассортимент – это продукты исключительно собственного производства. При этом в рейтинге сетей по выручке от СТМ «Ермолино» занимает 5-ю позицию, уступая Х5, «Магниту», «Вкусвиллу» и «Ленте», подчеркивают эксперты INFOLine.

С точки зрения объемов выручки от СТМ лидерство по-прежнему у X5 Group. Доля private labels в продажах у «Пятерочки» выросла с 24% до 24,6%, у «Перекрестка» – с 21% до 23%. У «Чижика» она сократилась до 47% за счет расширения ассортимента и представленности в нем брендированной продукции в ответ на изменение запроса покупателей.

В 2024 году динамичнее всех нарастил выручку от товаров под собственными торговыми марками сервис «Самокат» – год к году продажи выросли на 63,1%. Высокий показатель у «Ленты» – 33,8%, Х5 – 29,6% и у «Вкусвилла» – 27%.

По мнению Михаила Бурмистрова, продажи СТМ у крупнейших ретейлеров растут, в первую очередь, в связи с ростом продаж в целом, в то время как увеличение доли ограничено по объективным причинам. Кроме того, перспективным драйвером дифференциации ассортимента становится расширение предложения эксклюзивных торговых марок. «К примеру, в «Чижике» можно найти популярный бренд макаронных изделий в нестандартной килограммовой упаковке, обычно продающейся по 450 граммов. Или производитель делает какой-то эксклюзивный вариант вкусов продукта для конкретной сети», – поясняет эксперт.

По его словам, главным трендом 2025 года станет развитие СТИ в среднем и высоком ценовом сегменте, поскольку категория «первой цены» у всех крупных ритейлеров сегодня практически закрыта.

«Интересен пример «Магнита», который управляет 14-ю промышленными и 6-ю агропредприятиями с совокупным ассортиментом, превышающим 5,5 тыс. наименований. Однако для остальных ритейлеров приоритетным является развитие собственных производственных мощностей по выпуску упакованной готовой еды, поскольку в этой категории заметен наиболее острый дефицит поставщиков, особенно в регионах», – заключает Михаил Бурмистров.

Краткую версию ежемесячного обзора по развитию FMCG-рынка можно скачать здесь. Или запросите выпуск у наших специалистов по e-mail: retail@infoline.spb.ru.

Краткую версию ежемесячного обзора по развитию FMCG-рынка можно скачать здесь. Или запросите выпуск у наших специалистов по e-mail: retail@infoline.spb.ru.

Подробнее об обзоре INFOLine «Розничная торговля Food и потребительский рынок России»

Подробнее об обзоре INFOLine «Розничная торговля Food и потребительский рынок России»

- Показатели розничной торговли

- Показатели розничной торговли FMCG

- Показатели развития крупнейших ритейлеров FMCG

- Online и foodtech Рейтинг INFOLine Russia TOP online food retail

- Крупнейшие сети FMCG России

- Операционные, финансовые показатели, региональная представленность, ключевые события и планы развития TOP-10 ритейлерам FMCG

- Региональное развитие розничной торговли FMCG

- Региональная структура РТО, Food и Non-Food

- Рейтинги сетей FMCG по 8 федеральным округам

- Состояние рынка торговых центров

Запросить демоверсию обзора.

Не забудьте также о нашем ежемесячном отчете «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России»:

Не забудьте также о нашем ежемесячном отчете «Состояние потребительского рынка и Рейтинг торговых сетей FMCG России»:

- Операционные итоги 200 крупнейших сетей FMCG России

- Рейтинги по количеству, торговой площади, выручке

- Государственное регулирование розничной торговли

- Основные события в розничной торговле FMCG

- Актуальные кейсы по розничной торговле и потребительскому рынку

- Основные события и планы развития торговых сетей FMCG России в формате бизнес-справок по каждой компании

Получить специальное предложение для подписки на обзор.

На все возникшие у вас вопросы ответят специалисты INFOLine.

Контакты:

+7(812)322-6848, (495)772-7640

retail@infoline.spb.ru

https://t.me/INFOLine_auto_Bot